Tiefe Obligationenrenditen und Negativzinsen setzen die Investoren unter Druck. Es geht nicht einmal mehr darum, etwas zu verdienen, sondern möglichst kein Geld zu verlieren. Was liegt näher, als Alternative via Private Debt in Schweizer KMUs zu investieren und damit aus Rendite- und Risikosicht eine attraktive Ergänzung im Portfolio zu halten?

Doch das Geld fehlte, bis der amerikanische Herausgeber Josef Pulitzer in seiner Zeitung «The New York World» eine Spendenkampagne startete. Jeder Spender sollte namentlich in dem Blatt genannt werden. Binnen weniger Monate kamen so rund 100 000 Dollar von 120 000 Spendern zusammen. Private Debt oder auch Peer-to-Peer-Anlagen (P2P) sind in der Private Debt ist nicht neu und bezeichnet vereinfacht gesagt eine Finanzierung eines Projektes durch mehrere Personen. Der Aufbau der Freiheitsstatue im Jahr 1885 gilt als erstes Crowdfunding-Projekt der Welt. Ursprünglich war die Statue als Geschenk Frankreichs gedacht, der Sockel und der Aufbau sollten aber durch die Vereinigten Staaten finanziert werden.

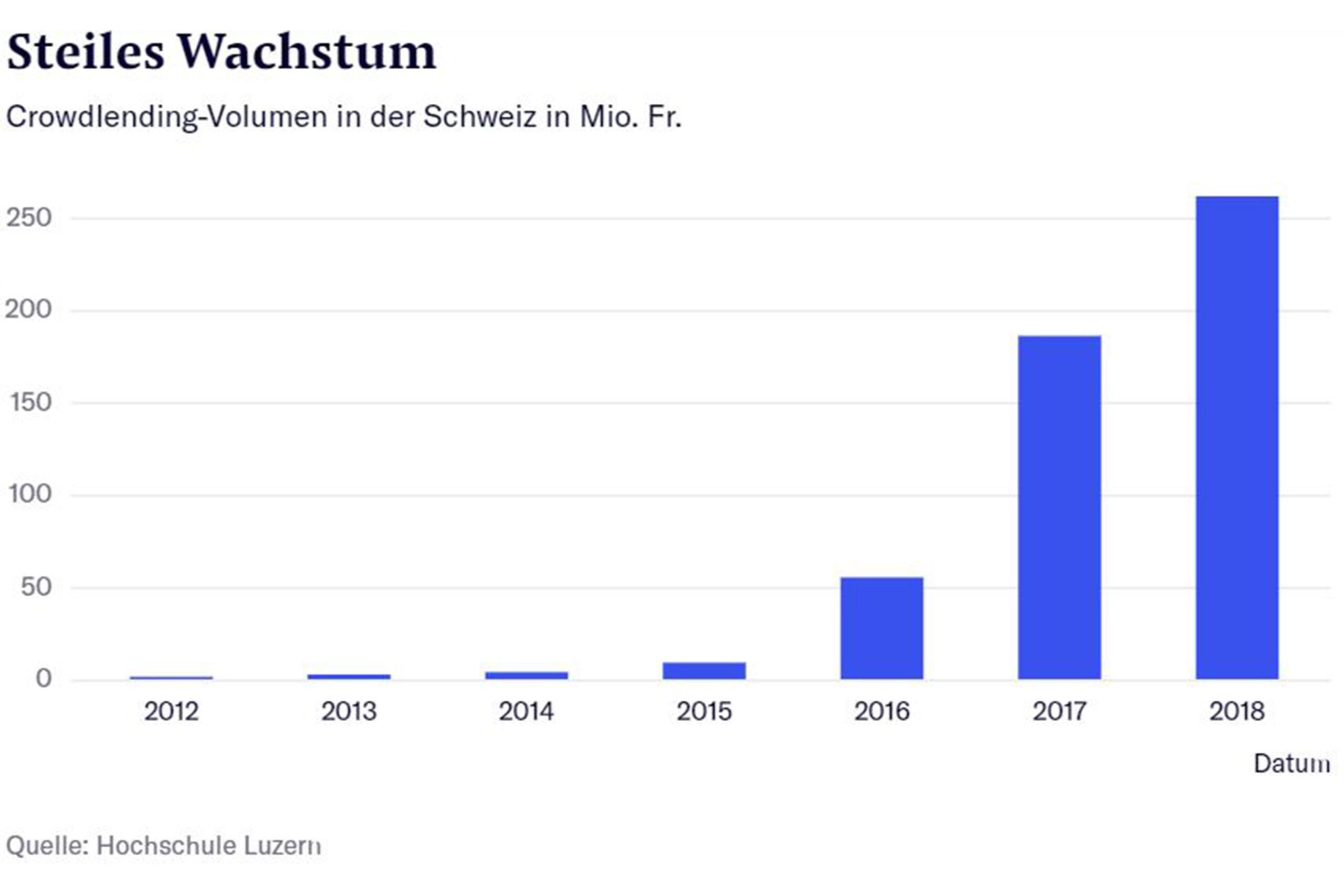

Schweiz ein relativ neues Anlagesegment. P2P ist eine Form des Crowdlendings, was die Vermittlung von Fremdkapital zwischen Kapitalgebern und Kapitalnehmern über das Internet ausdrückt. Es gibt verschiedene weitere Bergriffe wie Marketplace Lending, der vor allem in den USA gebräuchlich ist. Allen gemeinsam ist die Tatsache, dass sie eine Kreditvermittlung über das Internet bzw. Internet-Plattformen bedeuten. Die älteste P2P-Plattform ist Zopa, 2005 in England gegründet. Danach folgten US-Unternehmen wie Prosper und Lending Club. Mittlerweile gibt es in Europa inklusive UK über 321 Plattformen, die alternative Finanzierungsformen ermöglichen (auch Factoring und Eigenkapital- Finanzierungen). In der Schweiz waren es Ende 2018 fünfzehn Plattformen.

Funktionsweise von Private Debt

Das Prinzip bzw. der Ablauf von P2P-Geschäften ist bei allen P2P-Plattformen ähnlich. Ein potenzieller Kreditnehmer (Privatperson oder Firma) füllt die Informationen zu seinem Kreditbegehren auf der Plattform aus. Dazu gehören persönliche Angaben sowie die Höhe und Laufzeit des Kreditbegehrens. Die Daten werden für die Kreditprüfung benötigt, welche automatisch oder manuell geschehen kann. Die meisten Plattformen haben eigene Kreditanalysten und ein eigenes Bonitäts-Ratingsystem. Danach werden die Kreditnehmer abhängig von ihrer Bonität in eine Rating-Klasse eingestuft. Hier gilt: je tiefer das Rating, desto höher ist der Zins, den man erwarten kann. Nachdem die Kreditprüfung erstellt wurde, werden dem Kreditnehmer die Einstufung und die Konditionen mitgeteilt. Sobald der Kreditnehmer sein Einverständnis gegeben hat, wird das Kreditprojekt auf die Plattform gestellt bzw. veröffentlicht. Der Kreditgeber muss auf der Plattform registriert und identifiziert sein (analog zu einem Bankkonto). Die offenen Kreditprojekte sind auf der Plattform sichtbar und der Kreditgeber kann in die gewünschten Kreditprojekte investieren. Sobald ein Kreditprojekt zu 100 % finanziert ist, bekommen der Kreditnehmer und die Kreditgeber eine entsprechende Diego Föllmi Partner, Hérens Quality Asset Management, Pfäffikon. Information. Die Kreditgeber müssen danach das zugesagte Geld überweisen. Üblicherweise werden sie monatlich mit einem Zins entschädigt. In der Regel werden auch die Kredite mit einer konstanten monatlichen Rate amortisiert.

Was spricht für Private Debt Investments?

Im Vergleich zu handelsüblichen Obligationen liegt die Rendite für P2P-Investitionen deutlich höher. Als Gründe für die bessere Verzinsung werden häufig das höhere Risiko sowie die geringe Liquidität für P2P-Kredite genannt. Wird das Risiko betrachtet, so sind die P2P-Plattformen sehr transparent. Gemäss CreditGate24 beträgt die historische Ausfallquote 0.29 %. Lend.ch gibt diese mit 1.5 % an. Aber auch im internationalen Vergleich erweisen sich P2P-Kredite deutlich sicherer als zum Beispiel die bei institutionellen Investoren als sehr populär geltenden High-Yield Bonds. Dann bleibt also noch die Liquiditätsprämie, welche die höhere Rendite bei P2P Investments erklären sollte. Die meisten P2P-Plattformen bieten zwar mittlerweile auch einen Sekundärmarkt, was sicherlich die Liquidität von P2P-Investitionen steigert. Aber gegenüber dem Bond-Bereich gibt es immer noch deutliche Unterschiede bezüglich der Marktliquidität. Eine Studie von lend.ch zeigt, dass ihre Kredite mit einem Rating von A+ bezüglich Risikoprofil etwa einem BBB-Rating entsprechen. Laut Andreas Dietrich – er ist Professor in Banking and Finance sowie Leiter des Instituts für Finanzdienstleistungen der Hochschule Luzern und Mitverfasser der Studie «Crowdlending Survey 2019» – können Anleger via Crowdlending ihr Geld festverzinslich anlegen und ansehnliche Renditen erzielen. Nach seinen Angaben erzielten KMU-Kredite über alle Risikoklassen hinweg 2017 eine Rendite von 4.46 %, und 2018 warfen sie 5.64 % ab.

Wie kann hierzulande in Private Debt investiert werden?

P2P-Investitionen sind sowohl aus Risikoals auch aus Rendite-Sicht eine attraktive Lösung. Als Investor bestehen viele Möglichkeiten, sich im P2P-Bereich zu engagieren. Die eine Option ist die Direktanlage. Dazu kann bei einer P2P-Plattform ein Konto eröffnet werden. Nach erfolgreicher Eröffnung kann der Investor dann selber entschieden, welche Kredite er finanzieren will. Manche Plattformen bieten auch die Möglichkeit, mittels Robo Advisory nach festgelegten Kriterien zu investieren. Seit gut zwei Jahren haben sich allerdings auch Produkte (Notes, Obligationen, Fonds) im Schweizer Markt etabliert, die es den Investoren erlauben, ohne grossen Administrationsaufwand kostengünstig und effizient im P2P-Markt aktiv zu sein. Eine solche Lösung bietet Hérens Quality AM mit dem Quality P2P Fund an. Getrieben vom Kundenbedürfnis, Alternativen zum unvorteilhaften Rendite- und Risikoverhältnis in CHF-Unternehmensobligationen zu finden, hat das Unternehmen Mitte 2018 einen vollregulierten Anlagefonds lanciert, der zu einem überwiegenden Teil direkt in Schweizer Unternehmenskredite investiert. Die Vorteile des Quality P2P Funds bestehen in der effizienten Handhabung und der Transparenz. Auch punkto Diversifikation kann mit einer relativ kleinen Investitionssumme eine optimale Allokation erreicht werden. Ein weiterer Vorteil des Quality P2P Funds ist die Einbuchbarkeit sowie die monatliche Bewertung.